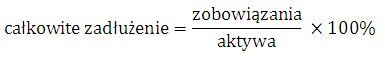

Całkowite zadłużenie:

Jeden z podstawowych wskaźników analizy fundamentalnej. Pokazuje jak bardzo zadłużona jest spółka. Można by sądzić, że

najlepsza wartość to 0%, jednak w praktyce każda spółka, aby zarabiać musi wykorzystywać dźwignię finansową (czyli zadłużać się).

Dlatego zbyt mała wartość wskaźnika (poniżej 20-30%) może oznaczać, że spółka nie wykorzystuje w pełni swojego potencjału.

Wartości powyżej 70-80% sugerują, aby lepiej przyjrzeć się pozostałym wskaźnikom, ponieważ spółka może mieć kłopoty. Wyjątkiem są banki, dla

których zadłużenie rzędu 90-95% jest standardem.

Wzór:

Pożądana wartość:

Pożądana wartość:

W granicach 30-70%.

Strategia inwestycyjna:

Wariant bezpieczniejszy to poszukiwanie spółek z niskim zadłużeniem (ok. 30%). Wariant agresywniejszy to spółki ze wskaźnikiem (70-80%).

Generalnie w czasie hossy lepiej będą sobie radzić spółki z większym długiem, a w czasie bessy z mniejszym.

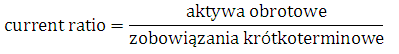

Płynność (Current Ratio):

Sztandarowy wskaźnik analizy fundamentalnej używany w połączeniu z całkowitym zadłużeniem. Informuje o

krótkoterminowej wypłacalności spółki, która jest niezwykle cenna w czasie okresów gorszej koniunktury.

Wskaźnik równy 1 oznacza, że w krótkim terminie (1 rok) spółka posiada tyle samo aktywów co zobowiązań.

Wskaźniki powyżej 1 są chętnie oglądane przez inwestorów, gdyż informują, iż spółka posiada pewną dodatnią płynność.

Analogicznie wartości poniżej 1, oznaczają krótkoterminową przewagę długów nad aktywami. Płynność można sobie wyobrazić

jako bufor chroniący spółkę przed złą koniunkturą. Spółka pozbawiona takiego bufora (CR < 1) wpadnie w kłopoty, gdy

tylko koniunktura się pogorszy. Spółka z CR ok. 2, nie zareaguje od razu, a zarząd będzie miał czas na podjęcie odpowiednich kroków.

Wzór:

Pożądana wartość:

Pożądana wartość:

Koniecznie powyżej 1. Najlepiej w okolicach 1,5-3. Większe wartości mogą oznaczać nadpłynność, która sugeruje, że spółka

nie wie co zrobić z pieniędzmi.

Strategia inwestycyjna:

Inwestować w spółki z płynnością w granicach 1,5-3. Oczywiście nie są to sztywne granice i wszystko zależy od branży w jakiej działa spółka

dlatego zawsze należy porównywać wskaźniki z branżą.

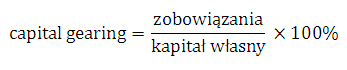

Stosunek kapitałów obcych do własnych (Capital Gearing):

Wskaźnik silnie skorelowany z całkowitym zadłużeniem. Obrazuje stosunek zobowiązań do kapitałów własnych.

Wartość wskaźnika równa 1 oznacza, że spółka posiada tyle samo ile jest winna innym, a więc bilans jest zerowy.

Im wartość wskaźnika niższa (0-1) tym lepsza struktura kapitału. Przy wartość 0,5 spółka posiada 2 razy więcej niż jest winna innym.

Wartości większe niż 1 oznaczają stan alarmowy. Dopóki koniunktura będzie sprzyjać, wartości powyżej 1 nie przeszkadzają zarabiać, a

nawet mogą pomagać (wykorzystanie dźwigni finansowej), jednak gdy koniunktura się pogorszy, spółki z wysokim CG odczują to znacznie bardziej niż

te z niewielkim.

Wzór:

Pożądana wartość:

Pożądana wartość:

0d 0,5 do 1,5. Mniejsze wartości sugerują zbyt słabe wykorzystanie dostępnych kapitałów. Większe natomiast zbyt duże ryzyko.

Strategia inwestycyjna:

Inwestować w spółki z CG w granicach 0,5 - 1,5. Oczywiście nie są to sztywne granice i wszystko zależy od branży w jakiej działa spółka

dlatego zawsze należy porównywać wskaźniki z branżą.

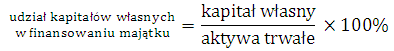

Udział kapitałów własnych w aktywach trwałych (UKW):

Wskaźnik pełniący rolę pomocniczą w czasie analizy fundamentalnej. Obrazuje on stosunek niezadłużonych aktywów (kapitału własnego)

do aktywów trwałych. Uważa się, że aktywa trwałe powinny być w całości pokryte przez kapitał własny spółki. Dlatego też,

wartość tego wskaźnika powinna przekraczać 100%.

Wzór:

Pożądana wartość:

Pożądana wartość:

Nie mniej niż 100%. Teoretycznie jak najwięcej ale 200% jest równie dobre jak 300%.

Strategia inwestycyjna:

Jest to wskaźnik pomocniczy, a więc powinien zostać wykorzystywany tylko w połączeniu z innymi wskaźnikami.

|

Prowadź swój własny portfel inwestycyjny. Oglądaj poczynania innych inwestorów. Wejdź do nowej sekcji "Gra giełdowa" w menu głównym.

| jaroslawnowak1_bosmies | 22,06% | 58,20% |

| EnemyofGod_LONG2 | 28,20% | 59,26% |

| walczakos_portfel1 | 23,95% | 53,08% |

| Krzyrzak_Amarozzo2 | 19,76% | 56,39% |

| jadd6006917_wzrostDywidendy | 17,21% | 60,34% |

| piotro_Boss | 8,04% | 55,73% |

| piotrsmuda_real | 26,12% | 57,75% |

| wredny1000000_przecenione | 21,98% | 54,94% |

| michalpo_1 | 4,81% | 53,64% |

| kondor_akcje | 16,92% | 55,64% |

Pełna lista portfeli

| ASB | 28 Paź 2024 | 19 zł | +63.7% |

| SKH | 25 Paź 2024 | 20.9 zł | +53.1% |

| PKN | 24 Paź 2024 | 53.08 zł | +60.1% |

| MFO | 22 Paź 2024 | 24 zł | +105.4% |

| CTX | 8 Paź 2024 | 73 zł | +75.2% |

| CRJ | 26 Wrz 2024 | 368 zł | +56.4% |

| 11B | 23 Wrz 2024 | 335 zł | +85.7% |

| LPP | 19 Sie 2024 | 14790 zł | +52.1% |

| CAR | 31 Lip 2024 | 493.5 zł | +67.3% |

| APR | 31 Lip 2024 | 21.75 zł | +66.9% |

|